В последние годы перед многими предприятиями остро встал вопрос относительно налогообложения предприятия. Оно не только сокращает прибыль, но и в некоторых случаях становится источником того, что компании вынуждены балансировать на грани банкротства, а руководители должны придумывать меры, позволяющие «выжить» в довольно сложных экономических условиях.

Все чаще встает вопрос о том, какие перспективы открывает уход от налогов. Есть схемы, позволяющие сократить выплаты в бюджет. Они различаются на законные и незаконные. Если ФНС считает, что применяемые действия относятся ко второму типу, то лучше отказаться от них. В обратном случае велика вероятность получения штрафных санкций. Однако это вовсе не значит, что оптимизироваться никогда не получится.

Что нужно помнить, если решили уйти от налогов?

Есть определенные принципы, которые позволяют совершить уход от налогов правильно:

- НК РФ очень противоречив, поэтому многие вопросы могут решаться двояко. При самостоятельном толковании, без привлечения юристов, некоторые действия могут привести к проблемам.

- Уход от налогов предполагает планирование. Хорошо, если в вашей компании работает человек, который занимается только оптимизацией. На практике задачи обычно решают собственники. Главный бухгалтер может подсчитать, сколько нужно выплатить в бюджет, а владелец думает, как сделать это с наименьшими для себя потерями. Это увеличивает риск негативных последствий.

- Обязательно нужно готовиться ко всем инспекциям и проверкам. Стоит помнить, что ФНС всегда идет до конца. Уход от налогов, сработавший в одной компании, может привести к большим штрафам в другой.

- При выборе схемы всегда следует подготавливать обоснование. Лучше иметь определенный пакет правовых документов, позволяющих доказать, что используемый подход не противоречит действующему законодательству.

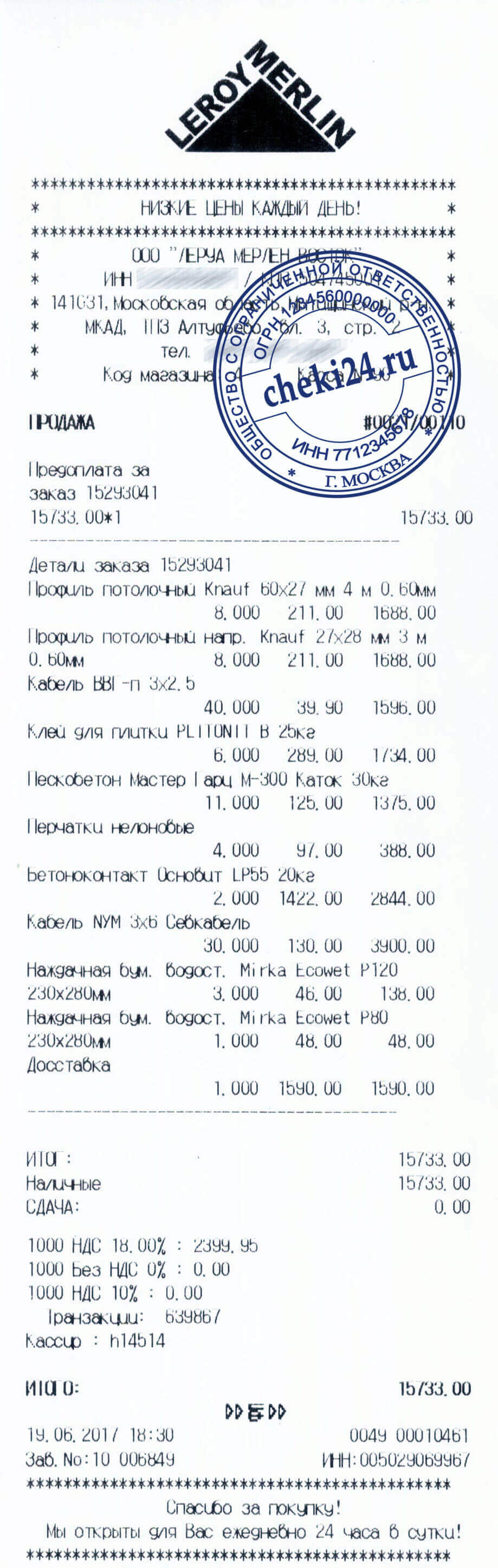

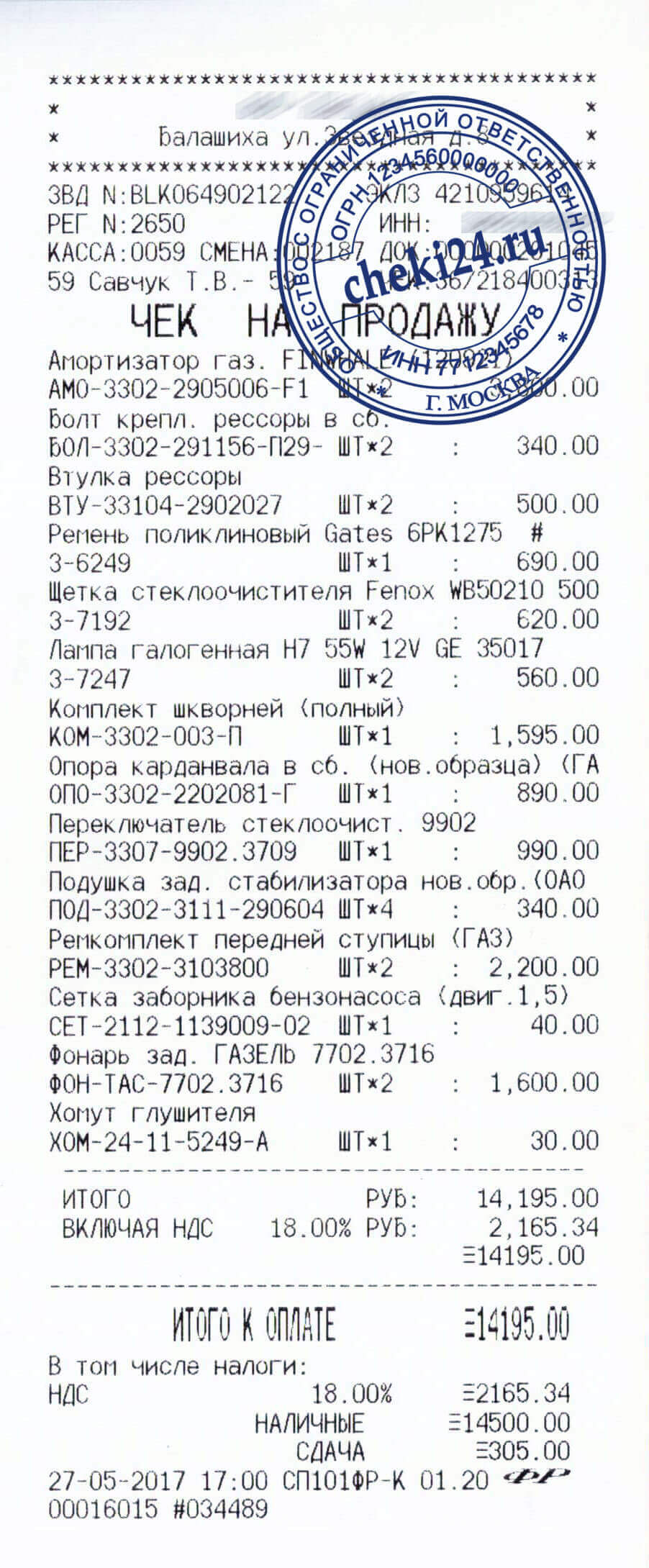

Заказать чек по образцу

От 500 рубУход от налогов с использованием различных схем

После введения закона относительно самозанятого населения предприятия решили, что его можно использовать в свое благо. Уход от налогов состоит в следующем: с работниками не заключается трудовой договор. Сотрудники оформляются в качестве самозанятых, которые якобы были привлечены для выполнения работы.

Формат взаимодействия с таким лицом практически не меняется. Это позволяет совершить уход от налогов, поскольку даже страховые взносы при этом не уплачиваются. К недостаткам метода относится то, что при доскональной проверке могут быть выписаны штрафы, а права работника восстановлены в полном объеме в выплатной всех недополученных сумм.

Еще один подход, активно используемый на предприятиях – привлечение инвалидов. Это позволяет меньше платить страховых взносов, освобождает от уплаты НДС. Поскольку часто такие действия приводят к тому, что производительность может упасть. Выходом становится взаимодействие с аутсорсером. Однако при выездных проверках такая схема может быть вычислена, а уход от налогов будет признан незаконным.

Уход от налогов для физических лиц

Иногда задачу снизить выплаты ставят и физические лица. Например, когда речь идет о транспортном сборе. Если есть автомобиль, то каждый год приходится делать выплаты в бюджет. Их размер зависит от:

- региона проживания физ. лица;

- скидки для льготников;

- мощности авто.

Для ухода от налога могут использоваться различные способы, каждый из которых имеет свои особенности. Например, можно переехать в другой регион, проверить, какую мощность двигателя учитывают при расчете. Часто в последнем случае возникают противоречия. Можно переоформить транспортное средство на гражданина, имеющего льготу.

Еще один момент, интересующий граждан – снижение имущественного сбора. Если есть, например, недвижимость, то за нее нужно ежегодно оплачивать до 1 декабря определенную сумму. Она зависит от кадастровой стоимости. Для ухода от налога можно использовать вычет. Если в недвижимости есть только небольшая доля, то такой подход тоже можно применить. Наиболее простым же способом является переоформление сделки на близкого родственника, который имеет льготы.

Вопрос относительно уходов от налогов остро стоит и в ситуации при сдаче жилья в аренду. Используется нелегальная сдача или правильное заключение договора. В первой ситуации сделка просто не регистрируется в Росреестре. При этом договор все равно может быть составлен. К недостаткам метода относятся риски. Если квартиросъемщик не заплатит или нанесет ущерб, с него нельзя будет взыскать деньги даже через суд. Проще составить договор на срок меньше, чем на 12 месяцев. Тогда можно не перечислять финансы в ФНС.

Существуют и другие ситуации, каждая из которых должна рассматриваться в индивидуальном порядке. Если вы решили, что при уходе от налогов можно использовать законные схемы, лучше использовать их. В этом случае можно будет не бояться проверок. Однако напоминаем о том, что может потребоваться доказательство законности.

Предприятия, обманывающие проверяющие органы часто выплачивают крупные штрафы. В некоторых случаях уход от налогов приводит к приостановке деятельности фирмы. Поэтому желательно сначала получить консультацию у юриста, а уже после думать, какой подход целесообразен в том или ином случае.